«Grexit» es una de las palabras de moda entre un número creciente de economistas y analistas financieros. La expresión juega con las palabras en inglés para «Grecia» y «salida».

Mientras Grecia enfrenta difíciles negociaciones con la Unión Europea (UE) y el Fondo Monetario Internacional (FMI) para evitar su colapso financiero, se multiplican los vaticinios de que, tarde o temprano, el país acabará cayendo en default y, por lo tanto, abandonando la zona del euro.

Tanto se repite el término «Grexit» que por momentos parece alcanzar el estatus de «pronóstico serio», sobre todo cuando el diálogo entre los griegos y sus acreedores alcanza puntos máximos de tensión.

Una encuesta reciente de la agencia Bloomberg entre 29 economistas internacionales concluye que el 30% de ellos cree que Grecia terminará dejando el euro.

Tan cierta les parece a algunos la opción de la salida que, por ejemplo, la casa de apuestas británica William Hill ya no permite jugar por un posible «Grexit» para no perder dinero en grande.

«Sin embargo, si Grecia cayera en cesación de pagos no necesariamente tendría que abandonar la eurozona», aclara el analista económico de la BBC Paul Kirby. «Existe la opción de un default controlado y varios especialistas creen en ella».

A decir verdad, no siempre las grandes profecías de los economistas han dado en la tecla. Es más: muchas de ellas han tenido un resultado diametralmente opuesto, incluso en momentos históricos cruciales.

BBC Mundo escogió 5 grandes vaticinios que salieron mal.

1.- LA GRAN DEPRESIÓN: «NO HABRÁ MÁS COLAPSOS»

Ni el mismísimo John Maynard Keynes, uno de los economistas más influyentes del siglo XX, estuvo acertado con la crisis del 29. En 1927 había afirmado: «No habrá más colapsos en nuestro tiempo».

Por su parte, en 1929 otro prestigioso economista, el estadounidense Irvine Fisher, predijo que los precios de las acciones en la bolsa habían alcanzado «una meseta alta y permanente». Es decir que los valores de los títulos, que eran elevados, iban a quedar así por bastante tiempo.

Muchos dieron crédito a las palabras de Fisher, quien para uno de los padres del neoliberalismo, Milton Friedman, fue «uno de los grandes economistas que produjo EE.UU.».

Una semana después ocurrió el Crash de Wall Street, el más devastador desplome del mercado bursátil en la historia estadounidense, durante el cual el índice industrial Dow Jones llegó a perder casi el 90% de su valor.

Pero, para ser justos con Keynes y Fisher, hay que decir que la imensa mayoría de los analistas no vio venir la Gran Depresión.

2.- LA ECONOMÍA DE LA URSS: «PUEDE FUNCIONAR»

En 1989 el primer estadounidense en ganar el Nobel de Economía, Paul Samuelson, decía en su libro «Economics» (un éxito de ventas): «Al contrario de lo que muchos escépticos creían, la Unión Soviética es prueba de que un manejo socialista de la economía puede funcionar e incluso generar prosperidad».

Dos años después Samuelson vio el colapso soviético.

3.- LA BURBUJA DE LAS DOTCOM: «SERÁN ESTRELLAS»

En 1999 la entonces popular revista de finanzas personales Smart Money vaticinó que en 2000 las «compañías estrella» del sector tecnológico serían AOL (internet) y MCI WorldCom (telecomunicaciones), entre otras.

Pero la burbuja bursátil de las empresas dotcom terminó estallando. Muchas firmas tenían un alto valor en la bolsa pero carecían de un modelo comercial viable.

Las acciones de AOL llegaron a perder un 70% de su valor tras su fusión con Time Warner y MCI WorldCom cayó en bancarrota.

A la publicación SmartMoney, por su parte, no le fue mucho mejor: ya no se imprime en papel, sino que sólo existe en su versión online, y su cifra de lectores se redujo considerablemente.

4.- LA CRISIS FINANCIERA DE 2008: «PROBLEMA CONTENIDO»

El colapso financiero de 2008, muchas de cuyas consecuencias se sienten hasta nuestro días, dejó mal parados a dos vaticinadores de peso.

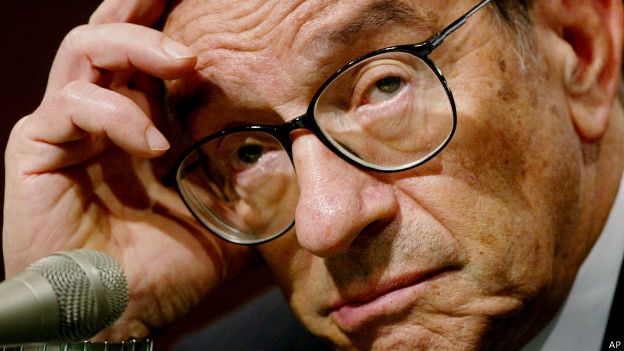

Al momento de hacer sendas declaraciones ambos eran jefes de la Reserva Federal de EE.UU. (la Fed): nada menos que Alan Greenspan y su sucesor, Ben Bernanke.

En 2005 Greenspan hablaba poco, pero era tan respetado que sus infrecuentes declaraciones alcanzaban el estatus de «palabra santa».

Ese año se mostró conforme con la salud de la economía y dijo que el creciente uso de complejos instrumentos de inversión como los «derivados» había contribuido a volver más resistentes las instituciones financieras.

Dos años después, en la antesala de la crisis generada por las llamadas hipotecas subprime (o «basura»), su sucesor Bernanke aseguró: «El impacto de los problemas de las subprime en el resto de la economía y en los mercados financieros probablemente sea contenido».

La realidad le respondió tajantemente que no.

5.- LA FALSA HONESTIDAD DE MADOFF

Podría decirse que esta última predicción escogida por BBC Mundo es una verdadera profecía autocumplida, aunque -como en las películas- con un giro inesperado.

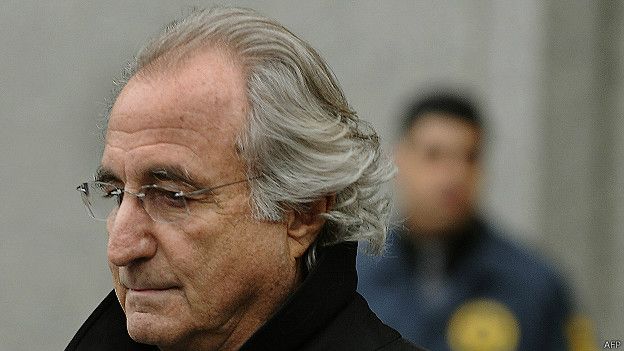

Fue pronunciada en 2007 por quien hoy es considerado uno de los grandes villanos del sector financiero global.

En octubre de ese año el financista estadounidense Bernard Madoff dijo en una conferencia titulada «El futuro del mercado bursátil, en Nueva York: «Con las regulaciones que existen hoy en día, es virtualmente imposible violar las reglas (…) Un acto ilegal no puede pasar sin ser detectado».

No es que no tuviera razón en lo que decía, sino que estaba mintiendo sobre su propia situación.

Un año después las autoridades descubrieron que Madoff había creado un enorme esquema piramidal -probablemente activo desde la década de los 80- que les había hecho perder a sus inversores miles de millones de dólares.

Madoff fue sentenciado a 150 años en prisión; es decir, se convirtió en prueba de su propio vaticinio.

Sin embargo, en el caso de otros financistas su predicción fue errónea: las irregularidades de algunos operadores continuaron sin ser detectadas por muchos años más y hasta hoy se siguen destapando escándalos. (BBC Mundo)