El crédito de consumo no es la única cartera que se ha visto afectada por el menor dinamismo de la economía, el deterioro del mercado laboral y la inflación. También los préstamos que para financiar estudios en la educación superior muestran una contracción.

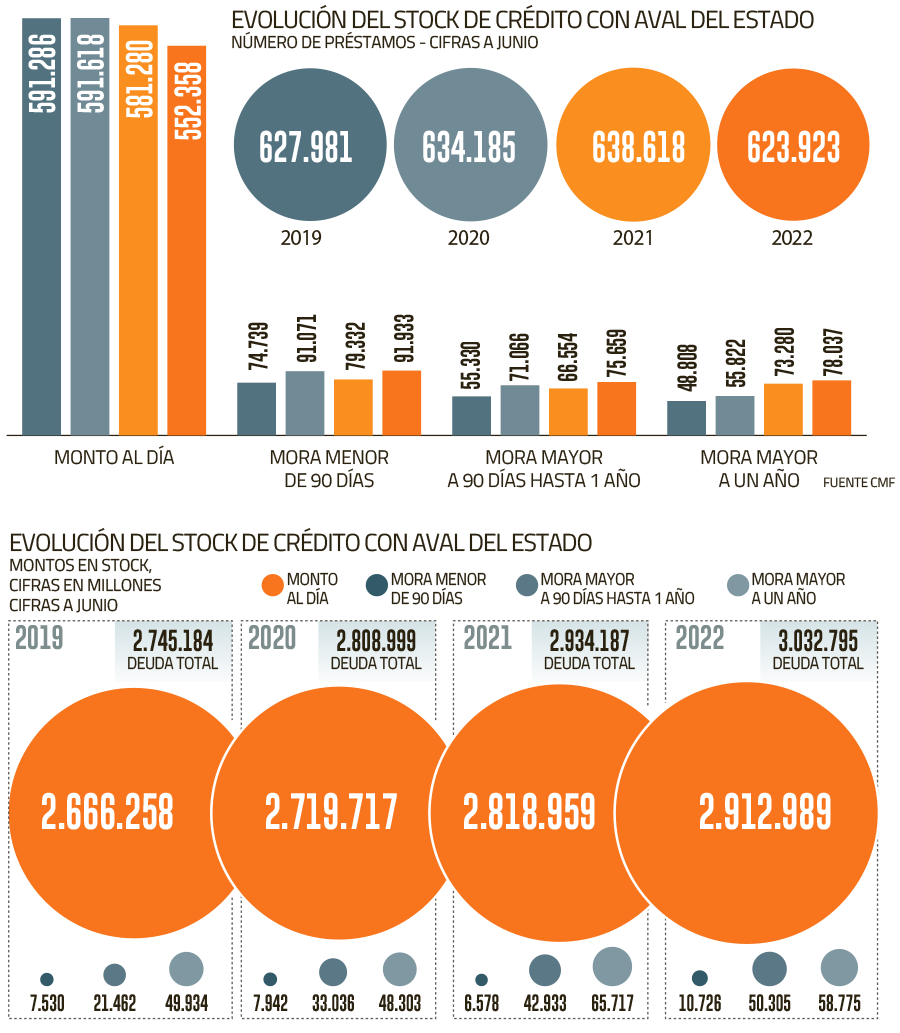

Según los últimos datos publicados por la Comisión para el Mercado Financiero (CMF), al término de junio, existía un stock de Créditos con Aval del Estado (CAE) de 623.923 préstamos por un total de US$ 3.297 millones.

De este universo, 167.592 préstamos CAE muestran una morosidad mayor a 90 días, un 26,9% superior al registrado el año pasado. Asimismo, el número de préstamos CAE en morosidad representa el 24,5% de la cartera total.

¿PROMESA DE CAMPAÑA?

Un ejecutivo de la industria explicó de manera reservada que el incremento de la morosidad en los créditos CAE se debe a los compromisos de campaña asumidos por el Presidente Gabriel Boric, de concretar una condonación universal de las deudas educativas.

“La promesa de condonar el CAE es un incentivo para que las personas dejen de pagar su deuda”, sostuvo un gerente de un banco.

El mandatario ha especificado que la futura condonación se enfocaría en aquellos que se encuentren al día en sus pagos.

Cuando los CAE entran en situación de impago y los intentos de cobranza fracasan, las entidades financieras ejecutan la garantía al Estado.

“La tasa de morosidad del CAE ha venido creciendo en forma sistemática e ininterrumpida desde 2015 a un ritmo promedio de 2,3% anual”, dijo a DF la subsecretaria de Educación Superior, Verónica Figueroa.

Consultado el Ministerio de Educación respecto a esta situación, la subsecretaria de Educación Superior, Verónica Figueroa, indicó a DF que “la tasa de morosidad del CAE ha venido creciendo en forma sistemática e ininterrumpida desde el año 2015 en adelante, a un ritmo promedio de 2,3% anual. La ejecución de garantías además va creciendo siempre en rezago con el aumento de la morosidad, porque se ejecutan precisamente frente a casos de morosidades prolongadas”.

Figueroa agregó que “el compromiso de gobierno a este respecto, refrendado por el Presidente en la Cuenta Pública, fue presentar en 2023, luego de la aprobación de la reforma tributaria, un proyecto de Ley de Materias de Financiamiento de la Educación Superior, que considerará tanto el plan de condonación como una propuesta de sistema de financiamiento a la educación superior”.

Entre las entidades financieras que participan en el otorgamiento de los CAE están Banco Internacional que posee el 13,8% de los préstamos otorgados; Banco Itaú tiene 15,5% de las operaciones; BancoEstado captura el 27% de la cartera nacional y Scotiabank tiene una cuota de mercado de 39,9%.

En menor medida, están presentes en este negocio Bci, Banco Falabella y Banco Santander.

LOS DESERTORES

Un estudio realizado por AcciónEducar evidenció que los desertores del sistema, es decir, aquellos estudiantes que no terminaron la carrera, en promedio deben menos dinero que los egresados, pero tienen más problemas para pagar el crédito, presentando bajas tasas de pagos al día, y altas tasas de garantías ejecutadas.

Este grupo representa el 22,57% de los créditos y el 15,91% de la deuda total en etapa de pago. También tienen un porcentaje notoriamente inferior de créditos al día, de un 16,15%, en comparación a los egresados que llegan al 51,81%.

Desde el think tank apuntaron que “los desertores podrían ser considerados para un posible beneficio asociado a su deuda CAE, el cual podría ir desde algún tipo de repactación de deuda a una condonación focalizada”.

En los últimos tres años, la cartera CAE ha experimentado tanto incrementos de morosidad como caídas. De hecho, para junio de 2021 había 145.886 créditos morosos, un 10% menos que en 2020 cuando en aquella fecha llegaron a 162.137.

Esto, en línea con la fuerte liquidez que experimentó la economía nacional producto de las ayudas fiscales que desplegó el Gobierno de la época y por los retiros de fondos de pensiones.

FINANCIAMIENTODE POSTGRADOS A LA BAJA

Además del CAE, la banca participa del negocio de financiamiento de estudios de postgrado, local y extranjero.

Sin embargo, el Covid-19 golpeó con fuerza el financiamiento de estudios en el extranjero. Si en junio de 2019 existían 645 préstamos de estas características, en 2022 esta cifra cayó un 74,4%, llegando a solo 165 créditos. Este tipo de préstamos acumula tres caídas anuales consecutivas.

Una situación distinta presentan los créditos para financiar estudios de postgrado en Chile. Al término del primer semestre había un stock de 1.326 préstamos, un 4,1% menos que en 2019. (DF)